保证金信息

初始保证金和维持保证金旨在通过在您的交易开仓水平和保证金平仓水平间建立缓冲区,来保护您免受不利市场状况的影响。

- 初始保证金:您下单前,系统会先确认您的保证金是否缴纳到位,即在建立新仓位时,必须存入足够的保证金抵押品,以满足整个保证金组合的初始保证金要求。

- 维持保证金:您持仓过程中,系统也会持续确认您的保证金水平是否达标,即为了保留持仓,必须保持保证金帐户内的最低保证金金额或经批准的保证金抵押品。维持保证金用于计算保证金利用率,一旦您的账户不符合维持保证金要求,系统将立即进行平仓。

请点击此处了解更多关于初始保证金和维持保证金的信息。

不同货币对的保证金要求不同,取决于货币对的风险敞口。保证金要求可能根据监管规定的最低要求以及货币对的潜在流动性和波动性而变化。因此,在大多数情况下,最具流动性的货币对(分类为“主要”)需要较低的保证金。

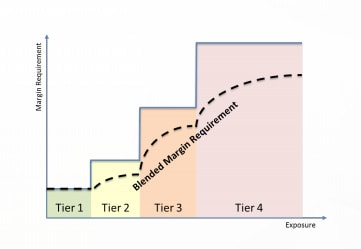

盛宝使用分层保证金制度,以此作为对可能导致市场不稳定事件与快速波动事件的管理机制。在分层保证金制度下,平均保证金要求(“混合保证金要求”)随着风险水平的增加而增加。反之亦然;随着风险程度的降低,保证金要求也会降低。此概念如下所示:

不同的风险程度(或等级)被定义为所有货币对的绝对美元数额 (USD)。每个货币对在每个等级中都有特定的保证金要求。

请注意,保证金要求如有更改,恕不另行通知。盛宝保留对大额持仓提高保证金要求的权利,包括被认为风险非常高的客户投资组合。

单只股票差价合约的初始保证金和维持保证金取决于股票评级。 盛宝定义了 6 种不同的股票评级。 这一评级是根据相关资产的市值、流动性和波动性得出的。

下面是适用于较低风险暴露区间的保证金率:

| 盛宝评级 | 初始保证金 | 维护保证金 |

|---|---|---|

| 1 | 6.00% | 5% |

| 2 | 12.50% | 10% |

| 3 | 17.50% | 15% |

| 4 | 30.00% | 25% |

| 5 | 50.00% | 45% |

| 6 | 110.00% | 100% |

对于专业客户,适用较低的保证金费率。 请登录并查看平台,了解更多详情。

了解有关初始保证金和维持保证金的更多信息 点击此处。

指数差价合约保证金(正常市场状况)

| 指数追踪工具 | 初始保证金 | 维持保证金 | |

|---|---|---|---|

| 美国华尔街 30 指数 | 1.50% | 1.00% | |

| 美国标普 500 指数 | 1.50% | 1.00% | |

| 纳斯达克 100 指数 | 1.50% | 1.00% |

| 丹麦 25 指数 | 4.00% | 3.50% | |

| 欧洲斯托克 50 指数 | 2.50% | 2.00% | |

| 法国 40 指数 | 4.00% | 3.50% | |

| 德国 40 指数 | 2.50% | 2.00% | |

| 德国中型股 50 指数 | 4.00% | 3.50% | |

| 德国科技股 30 指数 | 4.00% | 3.50% | |

| 荷兰 25 指数 | 4.00% | 3.50% | |

| 挪威 25 指数 | 5.00% | 4.50% | |

| 西班牙 35 指数 | 4.00% | 3.50% | |

| 瑞典 30 指数 | 4.00% | 3.50% | |

| 瑞士 20 指数 | 4.00% | 3.50% |

| 澳大利亚 200 指数 | 2.50% | 2.00% | |

| 日本日经 225 指数 | 2.50% | 2.00% | |

| 中国香港 | 5.00% | 4.50% |

指数差价合约详情(到期)

| 指数追踪工具 | 初始保证金 | 维持保证金 | |

|---|---|---|---|

| 中国 A50 指数 | 10.00% | 9.00% | |

| 英国 100 指数 | 3.00% | 2.50% | |

| 英国富时 250 中型股指数 | 6.00% | 5.00% | |

| 新加坡 | 10.00% | 9.00% | |

| 中国台湾 | 10.00% | 9.00% | |

| 美国罗素 2000 指数 | 5.00% | 4.50% | |

请点击此处了解更多关于初始保证金和维持保证金的信息。

| 产品名称 | 代码 | 初始保证金 | 维持保证金 |

|---|---|---|---|

金属 | |||

| 金 | GOLD | 4.00% | 3.50% |

| 银 | SILVER | 5.00% | 4.50% |

| 铂 | PLATINUM | 8.00% | 7.50% |

| 钯 | PALLADIUM | 8.00% | 7.50% |

| 美国铜 | COPPERUS | 4.00% | 3.50% |

能源 | |||

| 美国原油 | OILUS | 5.00% | 4.50% |

| 英国原油 | OILUK | 5.00% | 4.50% |

| 燃油 | HEATINGOIL | 5.00% | 4.50% |

| 美国汽油 | GASOLINEUS | 5.00% | 4.50% |

| 柴油 | GASOILUK | 5.00% | 4.50% |

| 美国天然气 | NATGAS | 10.00% | 9.00% |

| 二氧化碳排放权 | EMISSIONS | 10.00% | 9.00% |

农产品 | |||

| 玉米 | CORN | 5.00% | 4.50% |

| 小麦 | WHEAT | 5.00% | 4.50% |

| 大豆 | SOYBEANS | 5.00% | 4.50% |

软商品 | |||

| 纽约 11 号原糖 | SUGARNY | 8.00% | 7.50% |

| 纽约咖啡 | COFFEE | 8.00% | 7.50% |

| 纽约可可 | COCOA | 8.00% | 7.50% |

肉类 | |||

| 活牛 | LIVECATTLE | 5.00% | 4.50% |

请点击此处了解更多关于初始保证金和维持保证金的信息。

| 产品名称 | 初始保证金 | 维持保证金 |

|---|---|---|

| 德国政府 5 年期国债 (Bobl) | 1.50% | 1.00% |

| 德国政府 5 年期国债 (Schatz) | 1.50% | 1.00% |

| 德国政府 10 年期国债 (Bund) | 1.50% | 1.00% |

| 法国 10 年期 OAT 国债 | 1.50% | 1.00% |

| 意大利 10 年期 BTP 国债 | 2.00% | 1.50% |

请点击此处了解更多关于初始保证金和维持保证金的信息。

默认情况下,将适用零售保证金比率。作为受欧洲证券与市场管理局(ESMA)监管的客户,您可以选择重新登记成为精选专业客户,以利用较低的保证金要求。如要详细了解专业账户的优点以及如何获得相关资格,请点击此处。

初始保证金和维持保证金旨在通过在您的交易开仓水平和保证金平仓水平间建立缓冲区,来保护您免受不利市场状况的影响。

- 初始保证金:您下单前,系统会先确认您的保证金是否缴纳到位,即在建立新仓位时,必须存入足够的保证金抵押品,以满足整个保证金组合的初始保证金要求。

- 维持保证金:您持仓过程中,系统也会持续确认您的保证金水平是否达标,即为了保留持仓,必须保持保证金帐户内的最低保证金金额或经批准的保证金抵押品。维持保证金用于计算保证金利用率,一旦您的账户不符合维持保证金要求,系统将立即进行平仓。

请点击此处了解更多关于初始保证金和维持保证金的信息。

对于专业客户,适用较低的保证金费率。 请登录并查看平台,了解更多详情。

盛宝拥有两个与交易场内期权有关的客户保证金设定1:

- 基本设定:客户可以购买(持有)场内期权

- 高级设定:客户可以购买(持有)和出售(沽出)场内期权。当交易期权策略和/或场内产品组合(即场内期权和/或标的工具组合)时,客户将会获得保证金收益。

默认情况下,客户被设置为适用基本设定,因此无法出售(沽出)场内期权。为了激活高级设定并沽出场内期权,客户需要满足下列要求。

- 客户的最低账户价值必须为5,000美元或等值金额

- 同时,客户还必须提供卖空(沽出)期权所涉及风险的书面确认书

| 策略 | 初始与维持保证金 |

|---|---|

多头跨式套利 | 无 |

| 无备兑虚值看涨期权 | 股票期权看涨期权价格 +((X% * 标的资产价格) – 虚值部分的金额),(Y% * 标的资产价格))之最大值 看涨期权的虚值部分金额等于:(0,期权行权价 – 标的资产价格)之最大值 示例:以 0.08 卖出一手 DTE 2014 年 1 月行使价格为 12.50 的看涨期权 基础价格为12.30

|

| 无备兑看跌期权 | 股票期权看跌期权价格 + ((X%* 标的资产价格) – 虚值部分的金额),(Y% * 行权价))之最大值 示例:以 0.06 卖出一手 DTE 2014 年 1 月行使价格为 12 的看跌期权 基础价格为12.30

|

| 牛市看涨期权价差策略 | ((买入看涨期权行权价格 – 卖出看涨期权行权价格),0)之最大值 示例: 以 0.10 买入 DTE 2014 年 1 月行权价格为 12.5 的看涨期权,以 0.02 卖出 DTE 2014 年 1 月行权价格为 13.5 的看涨期权

|

牛市看跌期权价差策略 | (卖出看跌期权行权价格 – 买入看跌期权行权价格)–(卖出看跌期权价格 – 买入看跌期权价格) 示例: 以 0.08 卖出 DTE 2014 年 1 月行权价格为 12 的看跌期权,以 0.02 买入 DTE 2014 年 1 月行权价格为 11 的看跌期权

|

空头跨式期权 | 如果卖出看跌期权的初始保证金 > 卖出看涨期权的初始保证金,则为 |

美式期权卖方仓位可以用买方仓位或者可交收的相关股票仓位来对冲高额风险。这样,保证金要求可以相应降低甚至免除。 我们将对以下组合提供保证金减免:

- 保护性买权

- 买权/卖权价差

- 卖出跨式组合

保护性买权

看涨期权空头可以用标的股票的多头抵销。

买权/卖权价差

在一个价差组合中,期权多头可以对同一类型和同一标的物的期权空头作出对冲。当多头较空头更深价内(借方价差)时,多头部分价值用于保护空头的全部价值,不收取附加保证金。

当空头较多头更深价内(贷方价差)时,多头的全部价值用于保护空头部分价值,加收等于行权价差额的附加保证金。

注意:如要退出价差仓位交易,建议客户在平掉多头前先平掉空头,以免无保护期权空头面临高额保证金收费。不过,由于价差仓位保证金预留金额可能不足以支付回购期权空头所需的现金金额,客户可能要先提供额外资金才能退出仓位交易。

跨式组合空头/宽跨式组合空头

跨式组合空头 / 宽跨式组合空头规则与保护性仓位和价差仓位规则不同,因为跨式组合空头的仓位彼此并不提供保护。 跨式组合空头/宽跨式组合空头将卖出买权和卖出卖权相结合。 就市场方向而言,卖出买权和卖出卖权面临的风险是相反的,因此只需对保证金要求最高的仓位收取附加保证金。

宽跨式组合仓位的买权仓位被指定分配时,客户要交割标的股票。 反之,卖权被指定分配时,客户要接受标的股票的交割。 股票多头可与初始款跨式期权剩余的买权仓位相结合,形成保护性买权。

对股票期权等特定产品,我们收取保证金,以支付客户持有相关产品仓位可能产生的损失。 股票期权视为全额权利金式期权。

全额权利金示例:

买入全额权利金期权多头时,权利金金额从客户的现金余额中扣除。未平仓期权多头的金额不可用于保证金交易,除非保证金减免计划中另有规定。

在下例中,一位客户以 25 美元的价格买入一手 Apple Inc. 2013 年 12 月行使价格 530 美元的看涨期权(Apple Inc. 股票交易价为 529.85 美元)。 一手期权等于 100 股,买入/卖出每手佣金 6.00 美元,手续费 0.30 美元。 在现金余额为 10,000.00 美元的情况下,客户账户概览将显示:

| 现金与仓位概览 | ||

|---|---|---|

| 仓位市值 | 1 * 25 * 100 股 = | $2,500.00 |

| 未实现盈亏 | -- | |

| 平仓成本 | - 1* ($6 + $0.30) = | - $6.30 |

| 未变现仓位金额 | $2,493.70 | |

| 现金余额 | $10,000.00 | |

| 待入账金额 | - ($2,500 + $6.30) = | - $2,506.30 |

| 账户总值 | $9,987.40 | |

| 不可用作保证金抵押 | - 1 * 25 * 100 股 = | - $2,500.00 |

| 已占用保证金 | -- | |

| 可用于保证金交易 | $7,487.40 | |

如果是全额权利金期权,待入账金额将在隔夜操作中添加到客户的现金余额。次日,如果期权市场价格波动到 41 美元(现货价 556.50),账户概览将显示:

| 现金与仓位概览 | ||

|---|---|---|

| 仓位市值 | 1 * 41 * 100 股 = | $4,100.00 |

| 未实现盈亏 | -- | |

| 平仓成本 | - 1* ($6 + $0.30) = | - $6.30 |

| 未变现仓位金额 | $4,093.70 | |

| 现金余额 | $7,493.70 | |

| 待入账金额 | -- | |

| 账户总值 | $11,587.40 | |

| 不可用作保证金抵押 | - 1 * 41 * 100 股 = | -$ 4,100.00 |

| 已占用保证金 | -- | |

| 可用于保证金交易 | $7,487.40 | |

仓位市值:因期权价格上涨而增加。

未变现仓位市值:因期权价格上涨而增加。

现金余额:因期权价格上涨而减少。“待入账金额”现为零。

账户总值:因期权价格上涨而增加。

不可作为保证金抵押的金额:因新的仓位市值而增加。

沽空期权保证金

持有期权多头的期权买方行使其权利时,持有被指定分配的期权空头的期权卖方有履行交付标的资产收益之责任。 一旦市况未如期权卖方所料,沽空期权会带来巨大亏损。 因此,我们会收取权利金保证金以确保账户有足够资金将空头关闭,并收取附加保证金来支付标的资产价格的隔夜变动。保证金收费将根据市价即时变动而作出调整,当所有保证金仓位的总保证金要求超过客户补仓要求时,其仓位将被强制平仓。

沽空期权保证金收费的计算公式为:

- 沽空期权保证金 = 权利金保证金 + 附加保证金

权利金保证金确保期权空头可以当前市价平仓,金额等于交易时间内可购得期权的当前买入价。 附加保证金用于在有限交易时间内无法将期权仓位平仓的情况下支付标的资产价格的隔夜变动。

股票期权

对于股票期权,附加保证金金额等于标的资产参考价格百分比减去期权虚值金额贴现。

- 看涨期权附加保证金 =(X% * 标的资产现货价)- 虚值金额,Y% * 标的资产现货价)之最大值

- 看跌期权附加保证金 =(X%* 标的资产现货价)- 虚值金额,Y% * 行权价)之最大值

保证金比例由盛宝设定,可能有所变动。实际金额随期权合约不同而异,可在保证金设定中设置。客户可以在合约交易条件中查看适用金额。

看涨期权的虚值金额等于:

- (0,期权行权价 - 标的资产现货价)之最大值

看跌期权的虚值金额等于:

- (0,标的资产现货价 - 期权行权价)之最大值

如要涉及货币金额,要把得到的值乘以交易单位(100 股)。

示例:假设 FORM 对 Apple 股票采用了 15% 的 X 保证金和 10% 的 Y 保证金。

一位客户以 1.90 美元的价格卖出一手 Apple 2013 年 12 月行使价格 535 美元的看涨期权(Apple 股价为 523.74美元)。 一手期权为 100 股。虚值金额为 11.26 股票点 (535 – 523.74美元),产生附加保证金 67.30 股票点(6,730 美元)。 在账户概览中,权利金保证金从持仓价值中扣减:

| 现金与仓位概览 | ||

|---|---|---|

| 仓位市值 | - 1 * $1.90 * 100 股 = | - $190.00 |

| 未实现盈亏 | -- | |

| 平仓成本 | - (6 + $0.30) = | - $6.30 |

| 未变现仓位金额 | - $196.30 | |

| 现金余额 | $10,000.00 | |

| 待入账金额 | $190 - ($6 + $0.30) = | $183.70 |

| 账户总值 | $9,987.40 | |

| 不可用作保证金抵押 | -- | |

| 已占用保证金 | - 100 股 *( (0.15 * 523.74) – 11.26) | - $6,730.00 |

| 可用于保证金交易 | $3,257.40 | |

期权卖方(立权人)有义务按照买方要求,以指定的价格向(或从)期权买方(持权人)出售(在看涨的情况下)或购买(在看跌的情况下)标的工具。

如果市场变化方向与仓位相反,则做空期权头寸可能会导致巨大损失。盛宝会收取权利金,以确保客户账户有充足资金来平仓空头期权仓位,同时还会收取额外的保证金,以弥补标的工具价值的任何隔夜价格变化。

空头期权保证金收费的计算公式为:空头期权保证金 = 权利金保证金 + 附加保证金。

保证金要求实时监控。如果客户损失超过保证金占比,可能会自动强行平仓保证金,这就意味着,盛宝将试图立即终止、取消和平仓全部或部分未平仓合约。

保证金交易具有很高的风险,可能会导致超过客户账户持有的现金和/或批准的抵押品的大量损失。

保证金交易并不适用于所有人。请确保您已充分了解其中的风险,并在必要时寻求独立建议。

保证金交易的抵押率

(仅限专业客户)

盛宝 允许将某些股票和 ETF 投资的一定比例用作保证金交易的抵押品。 股票或 ETF 仓位的抵押品价值取决于个股或 ETF 的评级 -- 请参见下方的转换率表。

| 评级 | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| 仓位的抵押价值 | 75% | 50% | 50% | 25% | 0% | 0% |

例如:评级为 1 的股票或 ETF 仓位价值的 75% 可用作抵押品(而非现金)来交易外汇、差价合同、期货和期权等保证金产品。请注意, 盛宝 保留减少或取消使用股票或 ETF 投资作为大额仓位或被认为具有极高风险的股票投资组合的抵押品的权利。

要查找评级和抵押品价值,请在我们的 平台预览 中搜索特定金融产品并打开其产品概览。 选择右上角的信息按钮 (i),然后转到金融产品选项卡。

盛宝集团允许一定比例的债券投资被用作保证金交易活动的抵押品。

债券持仓的抵押品价值取决于债券评级,详情如下:

| 评级定义* | 抵押百分比 |

|---|---|

| 最高评级 (AAA) | 95% |

| 非常优质 (AA) | 90% |

| 优质 (A) | 80% |

示例:若债券仓位具备 A 评级,其 80% 的市场价值可用作买卖保证金产品(例如差价合约、期货或期权)的抵押品 (以取代现金)。

请注意,盛宝集团保留减少或取消使用债券持仓作为抵押品的权利。

如需进一步指引或需要了解某个具体债券仓位的评级和抵押百分比,请发送邮件至fixedincome@saxobank.com或联系您的客户经理。